Open finance: De quoi s'agit-il ? Comment cela fonctionne ?

Basée sur les principes de l’open banking, l’open finance étend le concept de partage des données et de collaboration au-delà des seuls services bancaires. L’open finance englobe une gamme plus large de produits et de secteurs financiers, notamment les assurances et les retraites, dans le but de créer un écosystème interconnecté qui responsabilise les consommateurs et encourage la concurrence et l’innovation.

Qu’est-ce que l’open finance ?

L’open finance désigne un concept qui étend les principes de l’open banking à un écosystème financier plus large. Elle implique l’usage de la technologie et le partage des données pour créer un environnement financier plus interconnecté et plus transparent, qui dépasse le simple cadre bancaire. L’open finance vise à responsabiliser les consommateurs en leur donnant un plus grand contrôle sur leurs informations financières et en leur permettant d’accéder à une plus large gamme de services et de produits financiers de différents fournisseurs.

Données d’open finance.

Les données d’open finance font référence aux informations et données financières qui sont rendues accessibles, partageables et utilisables par diverses entités au sein de l’écosystème financier. Ces données englobent un large éventail de données financières, notamment l’historique des transactions, les soldes des comptes, les données relatives aux investissements, les données relatives aux assurances, et bien d’autres encore. Par exemple, les données open finance recouvrent les transactions sur les comptes bancaires, la couverture d’assurance et les informations sur les polices, les données sur les portefeuilles d’épargne et les données sur les retraites.

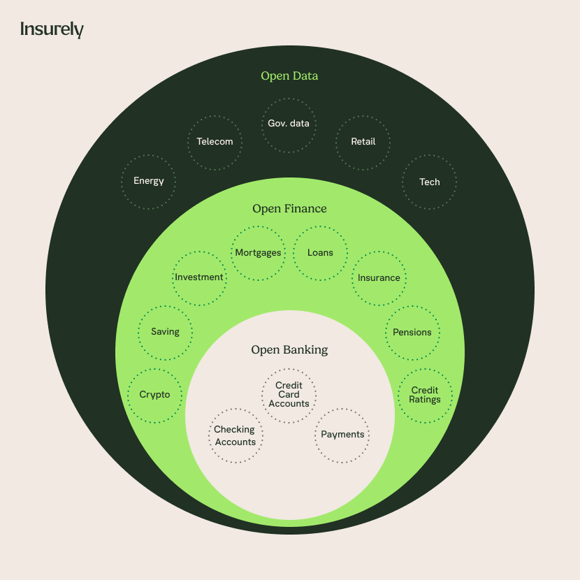

Le graphique suivant explique le lien entre l’open banking, l’open finance (y compris l’open insurance) et l’open data en général.

Les API d’open finance.

Les API (Application Programming Interfaces) d’open finance sont un ensemble de protocoles, d’outils et de définitions qui permettent l’échange sécurisé et normalisé de données et de services financiers entre différentes institutions financières, entreprises et développeurs tiers. Ces API facilitent l’intégration de divers services financiers, produits et sources de données, ce qui leur permet de communiquer et d’interagir de manière transparente.

Les API d’open finance jouent un rôle crucial dans l’écosystème de l’open finance en permettant le partage de données et de fonctionnalités entre différentes plateformes financières. Ils permettent à des tiers autorisés, tels que des start-ups fintech ou d’autres institutions financières, d’accéder à des informations et services financiers spécifiques offerts par des banques, des assureurs, des entreprises d’investissement, etc. Cette accessibilité favorise la concurrence, l’innovation et la création de nouveaux services qui peuvent améliorer l’expérience client.

Par exemple, les API d'open finance peuvent permettre à un client de consulter le solde de son compte bancaire dans une application de budgétisation tierce, d’initier des paiements à partir de sa plateforme bancaire préférée ou d’agréger des données provenant de plusieurs sources pour obtenir une vue d’ensemble complète de sa situation financière. Ces API assurent un partage des données en toute sécurité, dans le respect des normes et réglementations du secteur, tout en offrant aux clients un meilleur contrôle de leurs informations financières.

Exemples de la façon dont l’open finance transforme le secteur.

La puissance de l’open data permet à l’open finance de remodeler les pratiques traditionnelles et d’introduire des solutions innovantes qui répondent à des besoins personnalisés tout en gardant toujours le consommateur à l’esprit. En voici quelques exemples :

-

Une meilleure expérience client : L’open finance permet d’accéder à un plus large éventail de données financières, ce qui permet aux clients de recevoir des informations et des recommandations personnalisées. En bénéficiant d’une vue d’ensemble de leur situation financière, les clients peuvent prendre des décisions éclairées, adaptées à leurs objectifs et à leurs besoins particuliers.

-

Plateformes d’investissement : L’open finance s’étend aux plateformes d’investissement, où les clients peuvent relier plusieurs comptes d’investissement de différents fournisseurs à un seul tableau de bord. Ils disposent ainsi d’une vue d’ensemble de leur portefeuille d’investissement, ce qui leur permet de prendre de meilleures décisions.

-

Comparateur d’assurances : Les API d’open finance permettent de créer des plateformes de comparateur d’assurance qui offrent aux clients des options d’assurance personnalisées en fonction de leurs données financières et de leurs besoins en matière de couverture.

-

Bancassurance – La bancassurance désigne la collaboration entre les banques et les compagnies d’assurance dans le but d’offrir une gamme complète de produits et de services financiers au même endroit. Ce partenariat s’appuie sur les principes de l’open finance, intègre les services bancaires et d’assurance et offre ainsi aux clients un accès transparent aux offres d’assurance par l’intermédiaire de leurs canaux bancaires existants.

-

Gestion et transfert des retraites : L’open finance permet le mouvement et la gestion des retraites de manière plus rationnelle et plus pratique. Actuellement, les transferts de retraites peuvent être complexes et prendre du temps en raison des diverses procédures administratives et de la documentation à remplir. Toutefois, l’intégration des principes et des API d’open finance permet d’améliorer considérablement le processus. Ils peuvent être complexes et prendre du temps en raison des diverses procédures administratives et de la documentation à remplir. Toutefois, l’intégration des principes et des API open finance permet d’améliorer considérablement le processus.

-

Paiements transfrontaliers : L’open finance peut faciliter les paiements transfrontaliers en permettant aux clients de relier leurs comptes dans différentes devises et auprès de différents fournisseurs et donc de minimiser les frais de conversion.

Cadre pour l'open finance.

Le terme « cadre pour l'open finance » fait référence à une approche structurée ou à un ensemble de principes qui guident la mise en œuvre et la réglementation par l’UE des pratiques d’open finance au sein du secteur financier. Ce cadre est dit « open - ouvert », car il met l’accent sur la transparence, la collaboration et l’accessibilité de l’écosystème financier. Il définit des directives sur la manière dont les données financières peuvent être partagées, consultées et utilisées par les différentes parties prenantes, notamment les institutions financières, les fintechs et les consommateurs.

La Commission européenne a publié un projet de règlement sur l’open finance le 28 juin 2023. Il s’agit d’une étape importante dans l’établissement d’un cadre réglementaire pour les pratiques d’open finance. Ce projet décrit les principes et les directives qui permettent aux institutions financières de partager en toute sécurité les données de leurs clients avec des fournisseurs tiers autorisés par le biais d’API normalisées. Ce projet vise à promouvoir la transparence, la concurrence et l’innovation au sein du secteur financier, tout en donnant la priorité à la confidentialité des données et au consentement des clients.